El Cercle d’Economia, juntamente con CaixaBank Research, os ofrece cada mes un breve análisis de la situación económica global.

Oriol Aspachs, Director de Economía Española en CaixaBank Research y Secretario Técnico de la Junta Directiva del Cercle d’Economia.

¿Tipos más altos y por más tiempo?

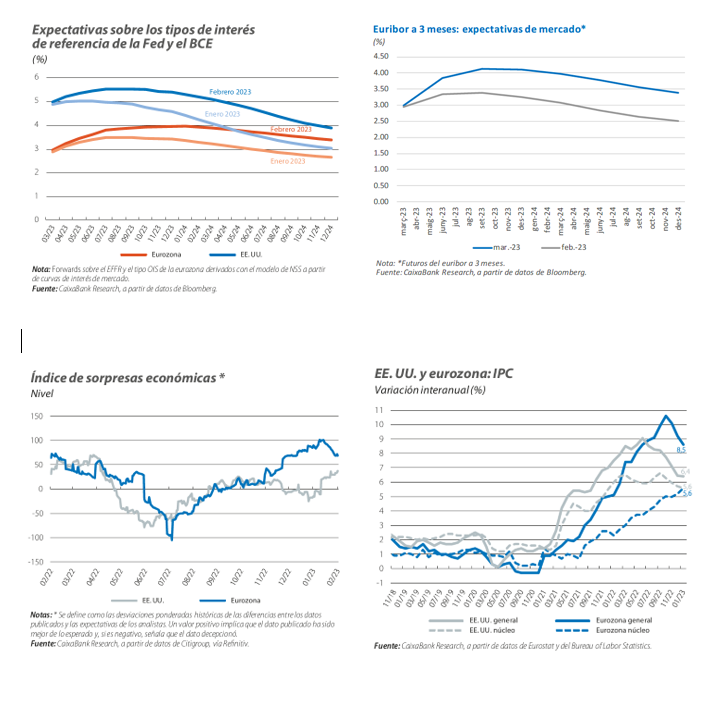

¿Tipos más altos y por más tiempo? A pesar del endurecimiento de las condiciones financieras, los datos de actividad y de empleo siguen siendo mejores de lo previsto. Además, la resiliencia de la economía está yendo acompañada de una mayor persistencia de las tensiones inflacionistas. Esto provocó un nuevo giro en el discurso de la Fed y el BCE durante el mes de febrero. El cambio de tono de la autoridad monetaria estadounidense fue especialmente destacable. Jerome Powell pasó de apuntar que los tipos ya no subirían mucho más a enfatizar la necesidad de incrementar el ritmo al que es necesario aumentarlos para frenar la subida de precios. Los mercados volvieron a reaccionar con una notable revisión al alza de las expectativas de tipos y pasaron a anticipar una subida de 50 p. b. en la reunión de marzo, seguida de más incrementos hasta que alcanzaran el 5,75%. Por su parte, el BCE ha reiterado la intención de incrementar los tipos de interés en 50 p. b. en marzo (hasta el 3,00%). Sin embargo, mientras que una parte del BCE defiende más subidas de 50 p. b., advirtiendo del riesgo de ir “por detrás de la curva”, otra parte alerta sobre el riesgo de “pasarse de frenada” y, dada la magnitud de las subidas de tipos ya implementadas, apuesta por movimientos más graduales que permitan calibrar mejor una política monetaria ya inmersa en terreno restrictivo. Dada la incertidumbre del entorno, es poco probable que esta discusión se resuelva a corto plazo. De todas formas, los mercados monetarios llegaron a cotizar que los tipos del BCE alcanzarían el pico en otoño en el 4,00%.

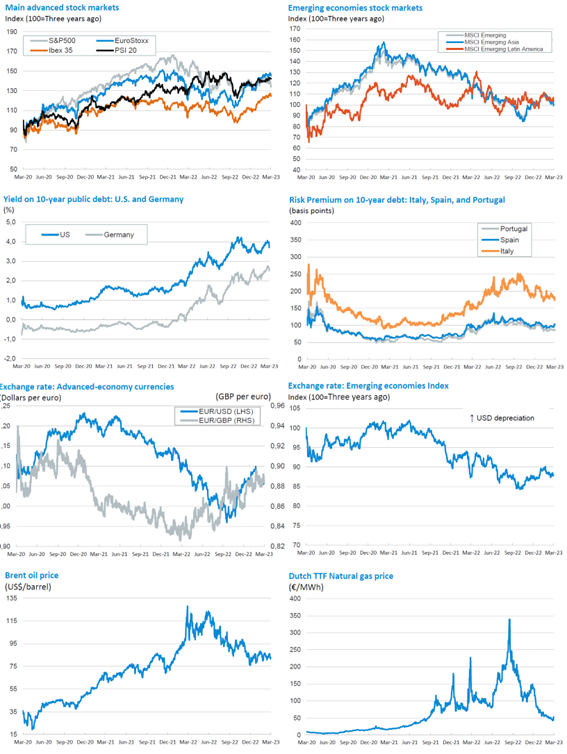

La crisis de Silicon Valley Bank dispara la volatilidad en los mercados financieros y cuestiona el recorrido al alza de los tipos de interés. SVB tiene un modelo de negocio muy específico, que lo hace especialmente vulnerable en un escenario de aumentos de los tipos de interés. De todas formas, los mercados han reaccionado con un fuerte repunte de la volatilidad y con una nueva revisión a la baja de las expectativas de tipos de interés. Los mercados ahora no descartan que la Fed no suba los tipos de interés en la próxima reunión y sitúan el pico de los tipos en el 5,00%. El vuelco en los activos de renta fija también ha sido muy destacable, especialmente en EE. UU. El tipo a dos años, que llegó a situarse en el 5,05%, el nivel más alto en más de 15 años, descendió hasta el 4%, mientras que el treasury a 10 años, que había alcanzado el umbral del 4,0%, descendió hasta el 3,5%. En la eurozona, el cambio de tono también ha sido muy remarcable. El bund, que había alcanzado el 2,7%, pasó a cotizarse alrededor del 2,2% y el schatz ha descendido más de 70 p. b. en las últimas 3 sesiones (hasta el 2,6%).

La economía europea resiste, pero las presiones inflacionistas no cesan. Los indicadores de actividad empresarial PMI se mantuvieron por encima del umbral de 50 puntos en las principales economías (Alemania, 50,7; Francia, 51,7, y eurozona, 52,0), gracias a la notable mejora de la confianza del sector servicios (claramente en zona de expansión). El índice de sentimiento económico de la Comisión Europea registró un modesto descenso después de tres meses de recuperación. La economía está mejor de lo que se temía el pasado verano, pero sigue presentando signos de debilidad. Por su parte, la inflación general apenas disminuyó una décima en febrero, hasta el 8,5% interanual, mientras que la inflación núcleo (que excluye energía y todos los alimentos) repuntó hasta el 5,6%, empujada tanto por los servicios (4,8%) como por los bienes industriales (6,8%). El dato superó las expectativas y confirmó la inercia en las presiones inflacionistas subyacentes, pero de momento los efectos de segunda ronda parecen contenidos. El crecimiento de los salarios se ha estabilizado en torno al 4,0% interanual, según apunta el indicador elaborado por el BCE.

En EE. UU. el aumento de los tipos de interés no consigue reducir la tensión en el mercado laboral. La tasa de desempleo en EE. UU. se situó en febrero en el 3,6%, cerca del mínimo histórico, y la creación de empleo fue de más de 300.000 puestos de trabajo, un ritmo muy elevado y que se produce tras el fuerte aumento registrado en el mes de enero (de más de medio millón de puestos de trabajo, dos veces superior al promedio observado entre 2015 y 2019). En este contexto, las vacantes de empleo por cada persona desempleada se sitúan en 1,9, una ratio muy superior al promedio histórico, de 0,65, lo que da cuenta de cuán tensionado está el mercado laboral. Este tensionamiento se debe, sobre todo, a la reducción de la oferta laboral que se ha producido durante los últimos años, pues hay alrededor de 4,5 millones de trabajadores menos de lo que cabría esperar. Dos factores explican la reducción de la oferta de empleo: la menor inmigración y la reducción de la tasa de participación laboral. Además, se ha reducido el número de horas trabajadas por persona, especialmente entre los hombres de 25 a 39 años con estudios universitarios (quiet quitting), como respuesta a la voluntad de encontrar un mejor equilibrio entre la vida laboral y la personal tras la pandemia. Todo ello mantiene el crecimiento de los salarios en tasas relativamente elevadas y dificulta la moderación de las presiones inflacionistas.

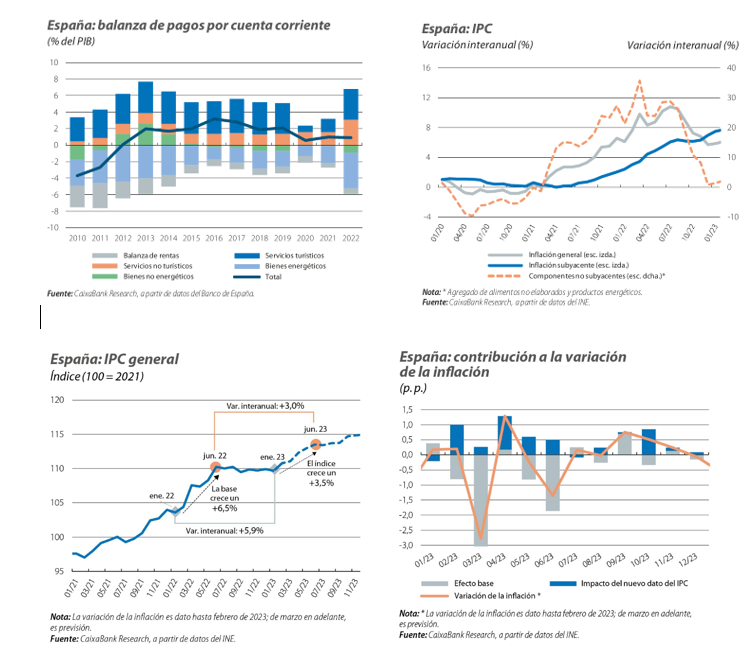

La economía española gana dinamismo. La mejora de los indicadores es generalizada y se observa en los datos de empleo, consumo, industria, servicios y también en el sector exterior. Por ejemplo, en febrero los afiliados a la Seguridad Social aumentaron en 88.918 personas, el mejor registro en un mes de febrero en 8 años. La tasa de temporalidad sigue cayendo y ya se encuentra en el 14,2%. Los indicadores de actividad PMI aumentaron de forma notable, especialmente en el sector servicios, que se encuentra en zona claramente expansiva. También sobresale la evolución de la cuenta corriente: cerró 2022 con un superávit del 0,9% del PIB a pesar del fuerte encarecimiento de las importaciones de energía.

La escalada de la inflación continuó en febrero. La tasa de inflación general aumentó en febrero por segundo mes consecutivo y se colocó en el 6,0%, una décima por encima del dato mes anterior. Por su parte, la inflación subyacente (que excluye energía y alimentos no elaborados) volvió a subir, hasta el 7,6%, también una décima por encima del registro del mes de enero, aunque la variación mensual arrojó un crecimiento muy elevado para un mes de febrero (+0,7% en febrero 2023 vs. +0,0% promedio en los febreros 2017-2019), dando una señal de que las tensiones sobre los precios se mantienen considerablemente elevadas. El repunte de la inflación se debió, sobre todo, al incremento de los precios de la electricidad, y a una nueva alza de los precios de alimentos y bebidas. En cambio, la moderación del precio de los carburantes contribuyó a contener el avance del IPC. Aunque en los próximos meses los efectos de base favorecerán una notable corrección de la inflación general, las presiones subyacentes la mantendrán en cotas relativamente elevadas en el conjunto del año.

La crisis energética ha tenido un impacto de primer orden en los hogares españoles. En 2022, un hogar con ingresos medianos dedicó el 4,7% de los ingresos laborales a pagar los recibos de luz y gas, lo que supuso un incremento de 0,4 p.p. con respecto al año anterior. Pero el esfuerzo adicional para pagar el consumo energético no fue el mismo para todos los hogares: los que tenían menos ingresos tuvieron que destinar una mayor proporción de la renta a pagar las facturas de luz y gas. Concretamente, los hogares con ingresos bajos (percentil 20) destinaron a tal efecto el 8,1% de sus ingresos (+0,7 p. p. más que en 2021), mientras que los de ingresos altos (percentil 80) destinaron un 3,2% (+0,3 p. p. más que en 2021). Sin embargo, al finalizar el año se dio la vuelta a la situación y los hogares de todos los deciles de renta destinaron una menor proporción de los ingresos a pagar la luz y el gas que 12 meses antes. El esfuerzo fue menor que un año atrás, en especial para los hogares con menores ingresos. Una situación que tiene visos de continuidad en 2023, dada la distensión de los precios energéticos observada desde comienzos de año.

Oriol Aspachs

Marzo de 2023

Con la colaboración de CaixaBank Research.